預金が“静かに減っていく”インフレ時代にどう備える?守りながら増やす資産形成術

「最近、モノやサービスの価格の上昇で、買い物が大変になった」と感じている方は多いのではないでしょうか。物価上昇(インフレ)は私たちの家計を直接圧迫していますが、それだけではありません。インフレは日々の買い物だけでなく、私たちの「現金の価値」を静かに蝕んでいるといわれています。

インフレ時代の資産形成術について、経済アナリストの森永康平氏とのタイアップ動画を公開しています。ご興味のある方は是非こちらもご覧ください。動画は本記事の下にあります。

インフレの「隠されたコスト」:現金価値の目減り

日本の物価は、残念ながら賃金の上昇を上回って推移しています。2025年1月から7月まで、物価上昇率は前年比で3%を超える月が続いています。

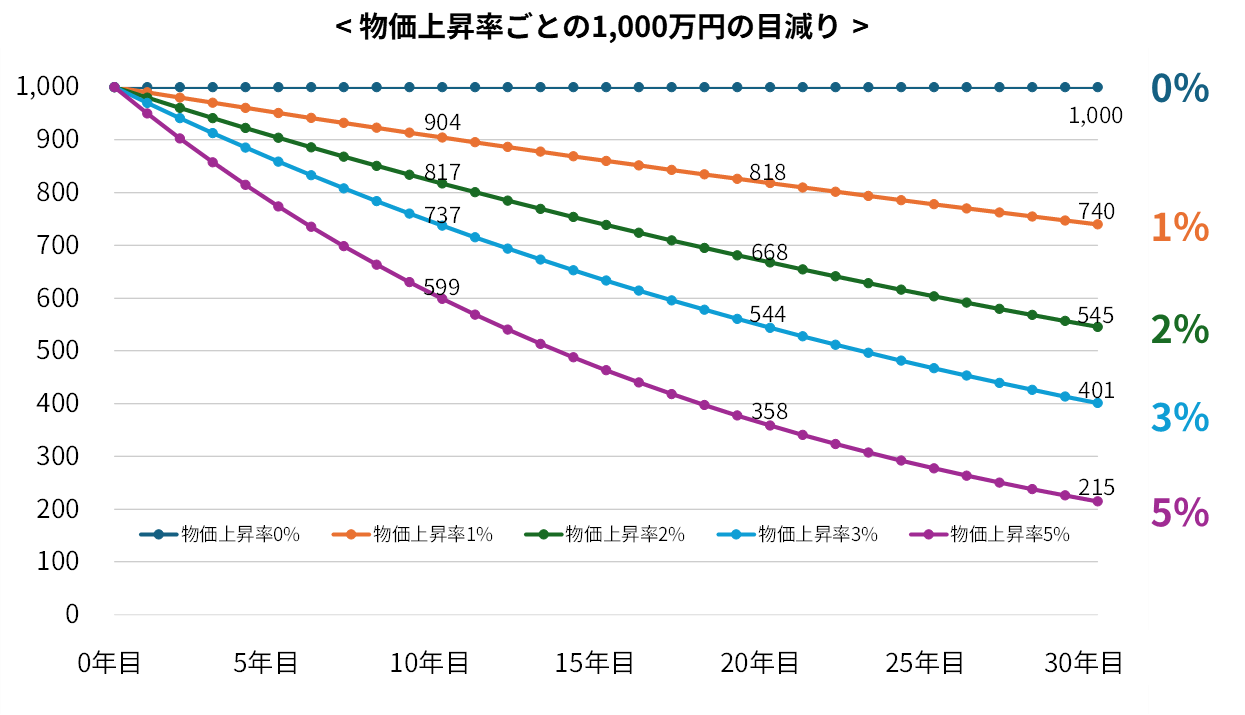

インフレでさらに問題なのは、私たちの現金の価値を実質的に減らしてしまうことです。下記グラフにあるように、例えば年3%のインフレが続くと、現在の1,000万円は、10年後には約737万円、20年後には約544万円の価値しかなくなってしまいます。

この「見えない損失」にどう向き合うかが、これからの資産管理において重要になります。

掲載のグラフは当社が独自に収集・分析した結果であり、将来の結果を保証するものではありません

インフレ対策として株式投資?しかし注意点も

インフレ対策として一般的に推奨されるのが、「株式投資」です。新NISAなどを活用し、インデックスファンドを始めとする株式投資を行っている方も多いでしょう。インフレによってモノやサービスの値段が上昇し、企業業績を押し上げることで株価上昇につながりやすくなるといわれています。

しかし、これは必ずしもインフレヘッジになっていない可能性があります。本当の意味でのインフレヘッジとは、物価の上昇によって現預金の価値が減る分を、投資のリターンで補うことを目的とします。

株式投資はインデックスファンドを含めて高いリターンを期待できる一方、リスクも高いため損をすることがあり、現預金の価値の保全を目的とするインフレヘッジとは異なる、との考えがあります。

プロの投資家も既に3,000億円投資する運用戦略。

インフレ時代の新しい選択肢”グローバル・サプライチェーン・ファンド(愛称:賢者の設計)”

「賢者の設計(為替ヘッジあり)」は、高いリターンを狙うのではなく、現預金を上回るリターンを安定的に獲得することを目指す運用商品です。

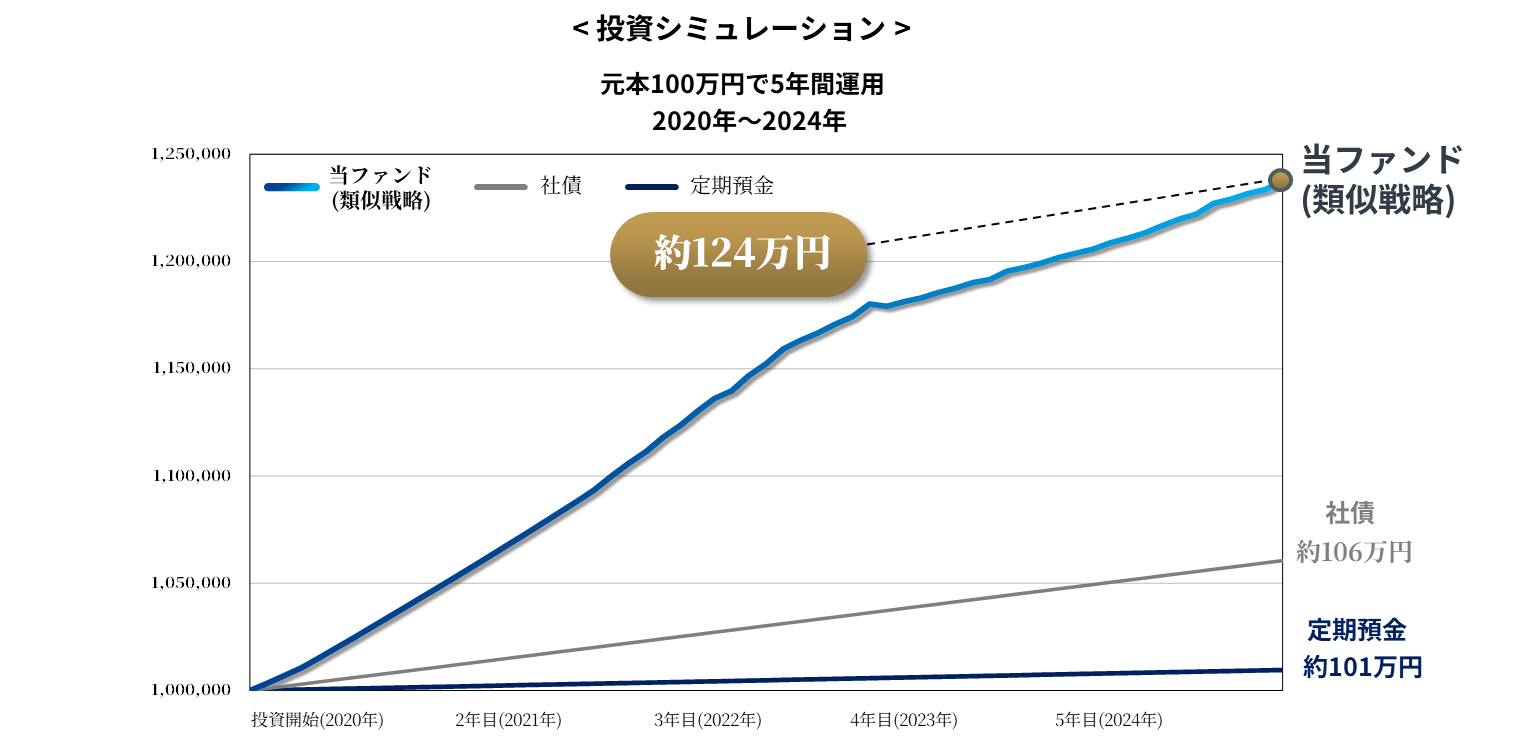

類似戦略の投資シミュレーションでは、手数料控除後で年率4.2%のリターンを実現。2020年から100万円を5年間投資していた場合のシミュレーションでは、投資元本が124万円になっており、預金や社債と比べて非常に有利なリターンが期待できます。

さらに、2020年のコロナショックのような市場の大きな変動時にも、影響を受けにくい設計になっている点が特徴です。

出所:日本銀行、Siegfried Asset Management社

掲題のグラフは投資シミュレーションです*1

株式や債券への投資で、このような安定したリターンを実現することは非常に難しいと考えられます。

このファンドのユニークな点は、国際貿易の仕組みを利用していることです。

具体的には、アジア圏の中小輸出企業と日米欧を中心とする大手輸入企業との貿易取引にて、輸出企業の代金回収にかかる時間が長いことに着目。ファンドが輸出企業から売掛債権(輸入企業から商品代金を受け取る権利)を買い取り、輸出企業へ資金を迅速に提供します。輸出企業への資金提供時に米ドル建てで10%近い金利相当額を控除することで、輸入企業から数ヶ月後に受け取る商品代金との差額で収益を上げています。

詳しいファンドの仕組み(運用戦略)はこちらのページをご確認ください。

ファンドや運用会社の安全性・信頼性について

この投資戦略は高い信用力を持つ大手輸入企業との取引に限定することで、資金回収のリスクを最小限に抑えています。実際に8年間にわたる運用実績の中で、売掛債権の支払いが行われなかったことは一度も発生していません。

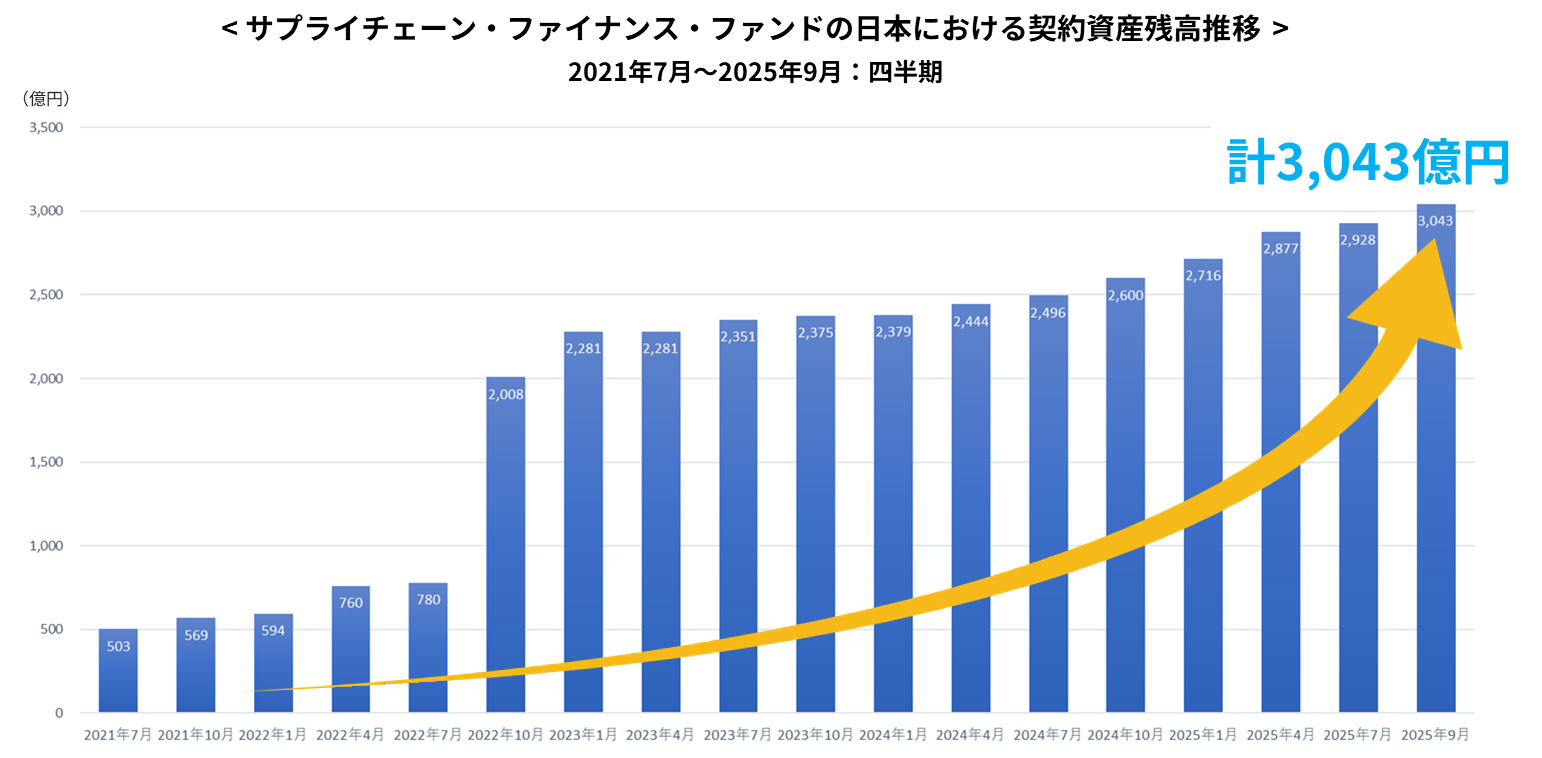

こうした優れた仕組みが高い評価を受け、日本の金融機関や年金基金を中心とする機関投資家から、既に3,000億円以上のご投資をいただいています。

出所:ベイビュー・アセット・マネジメント株式会社 2025年9月末現在

掲題のグラフは、類似戦略ファンド(私募ファンド、投資一任含む)の合計投資金額の推移です

「賢者の設計」の運用会社であるベイビュー・アセット・マネジメントは、27年の歴史を誇る国内最大の独立系です。預かり契約資産残高は2025年3月末時点で1兆1,776億円となっており、2025年2月には世界最大の投資家と称され、日本人の国民年金を運用する年金積立金管理運用独立行政法人(GPIF)からも独立系運用会社として唯一委託を受けています。

“賢者の設計”の投資メリットと詳細情報について

S&P500指数のようなインデックス投資は、高いリターンが期待できる一方で、市場の下落時には大きく値下がりするリスクがあります。一方、「賢者の設計」は、安定したリターンでインフレヘッジを目的とする投資に適しています。また、2025年7月末より1万円からの換金が可能となり、必要な時に一部だけを取り崩すなど柔軟な運用ができます。

“賢者の設計”への投資には、ベイビュー投信で口座開設が必要です。

商品の詳細が知りたいという方は、下記リンクをご参照ください。

・商品ページはこちら

・商品紹介資料はこちら

・商品セミナーへの参加申し込みはこちら(アーカイブ配信はこちら)

森永康平氏とのタイアップ動画はこちら

預金が目減り!?インフレ時代に必要な資産の守り方【森永康平×インフレ対策】

インフレ時代に“守りながら増やす”資産形成術 グローバル・サプライチェーン・ファンド【森永康平×商品対談】

*1 預金金利は日本銀行が公表する店頭表示金利、社債利回りはS&P格付BBB以上かつ2024年4~8月の新発債の利率の平均、当ファンドは類似戦略ファンドの2020~2024年の報酬控除後円ヘッジベースのリターンを元に算出しています。

●投資信託は、金融機関の預貯金と異なり、元本および利息の保証はありません。

●投資信託の購入には手数料等その他の費用がかかります。

●手数料及びリスクの詳細はこちらをご参照ください。